会社設立や増資の際、手元の現金を減らさずに資本金を充実させたいと考えていませんか?

パソコンや自動車、不動産などを出資する「現物出資」を活用すれば、資金繰りを圧迫せずに会社の信用力を高めることが可能です。

本記事では、現物出資の対象となる資産やメリット・デメリット、定款作成から登記までの手続きを網羅的に解説します。

特に、裁判所選任の検査役による調査が不要になる「500万円以下の特例」や、譲渡所得税などの税務リスクは必見です。

この記事を読めば、適正な評価額で安全かつスムーズに資本金を増やす方法が分かります。

資本金の現物出資とはどのような仕組みか

会社を設立する際や事業拡大のために増資を行う際、一般的には現金を払い込むことで資本金を形成します。

しかし、会社法においては現金以外の財産を出資に充てることも認められており、この仕組みを「現物出資」と呼びます。

手元に十分な現金がない場合でも、事業に必要な資産を提供することで会社の株式を取得し、資本金を増やすことが可能です。

現物出資は、個人事業主が法人成り(会社設立)をする際に事業用資産を引き継ぐ場合や、ベンチャー企業が資金調達を行う際など、様々な場面で活用されています。

ただし、金銭出資とは異なり資産価値の評価が複雑になるため、会社法によって厳格なルールが定められています。

現金以外の資産で資本金を増やす方法

現物出資の最大の特徴は、金銭の移動を伴わずに会社の資本を充実させられる点にあります。

出資者は、自身が所有するパソコン、自動車、不動産、有価証券、あるいは会社に対する貸付金(債権)などを会社に譲渡します。

会社側は、受け入れた資産の評価額に相当する株式を出資者に対して発行します。

この仕組みを利用することで、会社はキャッシュフローを悪化させることなく、貸借対照表上の資産と純資産(資本金等)を同時に増加させることができます。

特に、経営者が会社に対して貸し付けている資金(役員借入金)を資本金に振り替える「DES(デット・エクイティ・スワップ)」という手法も、債権という資産を用いた現物出資の一種として広く利用されています。

現物出資を行う際には、出資する財産が過大に評価されると会社の資本充実が損なわれるリスクがあるため、原則として裁判所が選任した検査役による調査が必要となります。

ただし、一定の条件を満たす場合にはこの調査を省略できる特例も設けられています。

会社設立時と設立後の増資における違い

現物出資は「会社を新しく作るとき(設立時)」と「既存の会社の資本金を増やすとき(設立後の増資)」のどちらでも行うことができますが、それぞれでルールや手続き、出資できる対象者が異なります。

特に注意すべき点は、会社設立時に現物出資ができるのは発起人に限定されているという点です。

設立時と設立後の増資における主な違いを整理すると以下のようになります。

| 比較項目 | 会社設立時(発起設立) | 設立後の増資(募集株式の発行) |

|---|---|---|

| 現物出資できる人 | 発起人のみ (設立時の出資者として定款に署名した人) | 制限なし (既存株主や第三者も可能) |

| 定款への記載 | 必須(変態設立事項として記載がないと無効) | 原則不要 (株主総会の決議などで募集事項を決定) |

| 主な目的 | 初期の事業用資産の確保、資本金の形成 | 財務基盤の強化、債務超過の解消(DES等) |

| 法的規制の背景 | 架空の資本計上を防ぐため | 既存株主の利益や会社財産を守るため |

会社設立時においては、現物出資に関する事項(出資者の氏名、財産の内容、価額など)を定款に記載しなければ効力を生じません。

これを「変態設立事項」と呼びます。一方で、設立後の増資においては定款変更ではなく、株主総会(取締役会設置会社の場合は取締役会の場合もあり)での決議によって、誰がどのような財産を出資するかを決定します。

このように、実施するタイミングによって手続きの根拠や出資者の要件が異なるため、自社の状況に合わせた適切なプロセスを踏むことが重要です。

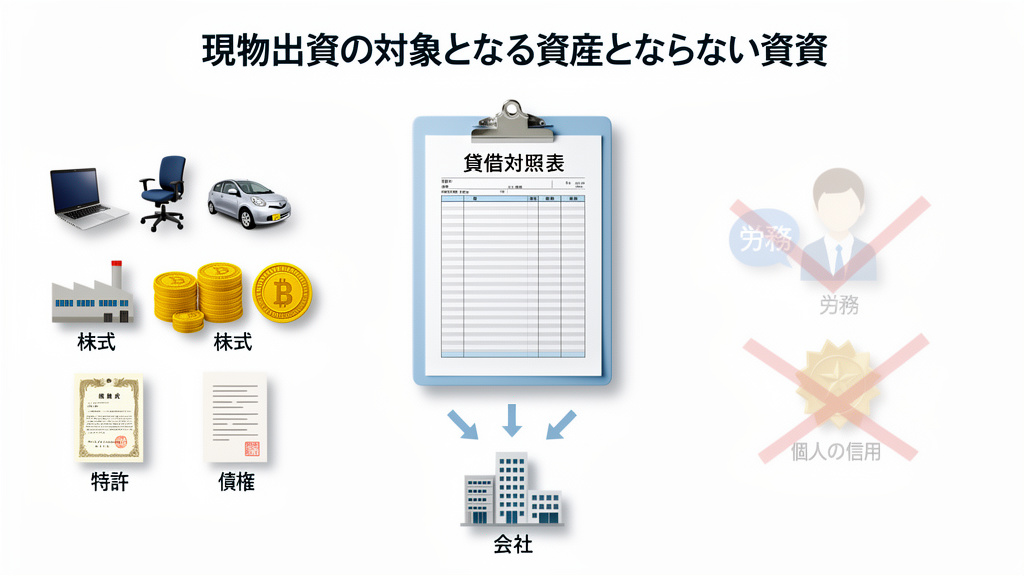

現物出資の対象となる資産とならない資産

会社法において、現物出資として認められる資産は多岐にわたりますが、無制限に何でも出資できるわけではありません。

基本原則として、貸借対照表に資産として計上できる財産上の価値があり、かつ会社へ譲渡可能なものであれば、現物出資の対象となります。

一方で、労務(労働力の提供)や個人の信用(有名であること等)は、資産としての評価や譲渡ができないため、現物出資の対象にはなりません。

どのような資産が認められ、何が認められないのかを正しく理解することは、スムーズな会社設立や増資を行うための第一歩です。

| 資産の分類 | 具体的な資産の例 |

|---|---|

| 動産 | パソコン、自動車、事務機器、機械設備、商品在庫、原材料など |

| 不動産 | 土地、建物(事務所、工場、店舗、社宅など)、借地権など |

| 有価証券等 | 上場株式、非上場株式、国債、社債、ゴルフ会員権、仮想通貨(暗号資産)など |

| 知的財産権 | 特許権、商標権、著作権、実用新案権、Webサイト、ソフトウェアなど |

| 債権 | 貸付金、売掛金など |

パソコンや自動車などの動産

現物出資の中で最も一般的で利用しやすいのが、パソコンや自動車、オフィス家具などの動産です。

特にIT系のスタートアップや個人事業主からの法人成りの場合、事業ですでに使用している機材をそのまま会社の資本金として組み込むケースが多く見られます。

動産を現物出資する際のポイントは、事業のために使用する資産であることです。

例えば、営業車として使用する自動車や、トラック、デザイン業務に使用する高性能なパソコンやカメラ、製造業における機械設備などは認められやすい資産です。

また、小売業などであれば、販売目的で保有している「商品在庫」も現物出資の対象とすることができます。

ただし、あまりに古く市場価値がないものや、個人の趣味でしか使用しないような物品は、資産価値として認められない場合があるため注意が必要です。

減価償却を考慮した適正な時価(市場価格)での評価が求められます。

土地や建物などの不動産

土地や建物などの不動産も、現物出資の対象となる代表的な資産です。

不動産は評価額が高額になるケースが多く、手元の資金を使わずに一気に資本金を大きく見せることができるという点で非常に有効です。

具体的には、発起人や経営者が個人名義で所有している事務所用地、店舗ビル、工場、あるいは社宅として利用可能なマンションなどが該当します。

また、所有権だけでなく、借地権のような権利も出資の対象となり得ます。

不動産を現物出資する場合、所有権移転登記が必要となるため、登録免許税や不動産取得税などのコストが発生することを考慮しなければなりません。

また、不動産の評価額は固定資産税評価額や路線価、近隣の取引事例などを参考に算出しますが、金額が大きくなりやすいため、税務署からのチェックも厳しくなる傾向にあります。

適正な価格設定が極めて重要です。

有価証券や仮想通貨

現金以外の金融資産も現物出資の対象となります。

これには、上場企業の株式だけでなく、他社の非上場株式、国債、社債、投資信託などが含まれます。

また、ゴルフ会員権やリゾート会員権なども、市場性があり譲渡可能なものであれば出資可能です。

近年注目されているのが、ビットコインやイーサリアムなどの仮想通貨(暗号資産)による現物出資です。

法改正により、仮想通貨も財産的価値がある資産として認められるようになりました。

Web3関連企業やブロックチェーン事業を行う会社設立において、保有している仮想通貨を資本金に組み入れる事例が増えています。

有価証券や仮想通貨を現物出資する場合の注意点は、価格変動リスクです。定款に記載した価格と、実際に会社に引き渡す時点での時価に大きな乖離が生じないよう、タイミングや評価方法に細心の注意を払う必要があります。

ローンが残っている資産の取り扱い

自動車や不動産など、ローン(債務)が残っている資産を現物出資したいと考える方も多いですが、これには高度な注意が必要です。

ローンが残っている資産を出資する場合、資産(プラスの財産)と一緒にローン(マイナスの財産)も会社が引き継ぐ「負担付現物出資」という形になることが一般的です。

この場合、資本金として計上できる額は、資産の時価からローンの残債を差し引いた純資産額となります。

例えば、時価300万円の自動車に200万円のローンが残っている場合、出資額としての評価は100万円となります。

しかし、実務上は以下の理由から、ローン付き資産の現物出資は推奨されないケースが多いです。

- 債権者(銀行やローン会社)の承諾が必要:

名義変更にはローン会社の許可が必要ですが、設立直後の法人への債務引受は審査が厳しく、認められないことが多いです。 - 債務超過のリスク:

万が一、資産価値よりもローン残高の方が高い(オーバーローン)状態であれば、会社はいきなり債務超過の状態からスタートすることになります。 - 手続きの複雑化:

資産の評価に加え、債務の引受契約など法的な手続きが煩雑になります。

したがって、ローンが残っている資産については、個人で完済してから出資するか、あるいは会社に対して「賃貸」という形で貸し出す方法を検討する方が、手続きとしては円滑に進む場合が大半です。

資本金を現物出資にするメリット

会社設立や増資を検討する際、現金の用意が難しい場合でも「現物出資」という選択肢を活用することで、経営上の大きなアドバンテージを得られる場合があります。

単に資金不足を補うだけでなく、財務体質の強化や税務上のメリットなど、経営戦略として有効な手段となり得ます。

ここでは、現金出資と比較した際の具体的なメリットについて、3つの観点から詳しく解説します。

手元の現金を減らさずに資本金を増やせる

現物出資の最大のメリットは、手元のキャッシュ(現金)を温存しながら、会社の資本力を強化できる点にあります。

会社経営において「現金」は血液のようなものであり、予期せぬトラブルや急な支払いに備えて、できる限り手元に残しておきたい資産です。

もし、事業に必要なパソコン、自動車、オフィス機器などをすべて現金で購入し、さらに資本金も現金で用意しようとすれば、創業当初の資金繰りは非常に厳しくなります。

しかし、すでに個人で所有している事業用資産を現物出資すれば、その資産価値の分だけ資本金として計上されます。

これにより、銀行口座にある現金には手を付けず、運転資金として確保したまま、会社の資本金を大きく見せることが可能になります。

特にスタートアップや中小企業にとって、キャッシュフローを悪化させずに財務基盤を作れることは、生存率を高める重要な要素です。

会社の対外的な信用力が向上する

日本の商習慣において、資本金の額は会社の「体力」や「信用度」を測る重要な指標の一つです。

資本金が1円や10万円などの少額でも会社設立は可能ですが、対外的な信用という面では不利になるケースが少なくありません。

現物出資を活用して資本金を増額することで、以下のような信用面でのメリットが期待できます。

| 評価される場面 | 現物出資による資本金増強のメリット |

|---|---|

| 金融機関からの融資 | 自己資本比率が高まるため、金融機関からの融資審査において、財務の安定性が高いと評価されやすくなる可能性があります。 |

| 新規取引の開始 | 大手企業との取引開始時に、与信基準として「資本金〇〇万円以上」という条件が設けられている場合、現物出資でその基準をクリアできます。 |

| 許認可の取得 | 建設業許可や人材派遣業など、特定の許認可を取得するためには一定額以上の財産的基礎(純資産額や現預金額)が要件となる場合があり、現物出資がその要件充足に役立ちます。 |

| 人材採用 | 求職者が企業をリサーチする際、資本金の額は企業の安定性を判断する材料となるため、採用活動にも間接的にプラスの影響を与えます。 |

このように、実態としての現金が潤沢でなくとも、保有資産を活用して資本金を厚くすることで、ビジネスの機会損失を防ぐことができます。

個人資産を法人に移転して整理できる

個人事業主からの法人成りや、経営者個人が所有している資産を会社で使う場合、現物出資を行うことで資産の名義を個人から法人へ明確に移転し、整理することができます。

この手続きには、会計・税務面で以下のようなメリットがあります。

減価償却費を経費計上できる

現物出資された資産(土地などの非償却資産を除く)は、会社の資産として貸借対照表に計上されます。

これにより、会社は法定耐用年数に応じて資産の価値を減価償却費として、毎年の経費に計上することが可能になります。

経費が増えることで法人税の課税所得を圧縮できるため、節税効果が期待できます。

維持費の経費化が明確になる

例えば、個人名義の自動車を業務で使用している場合、家事按分(プライベートと仕事の利用比率)の計算が煩雑になりがちです。

しかし、現物出資によって自動車を完全な法人名義にしてしまえば、ガソリン代、保険料、車検代、修理費などの維持管理コストを、法人の経費として全額計上する根拠が明確になります。

このように、公私混同を避け、どんぶり勘定から脱却して透明性の高い会計処理を行うためにも、事業用資産の現物出資は有効な手段となります。

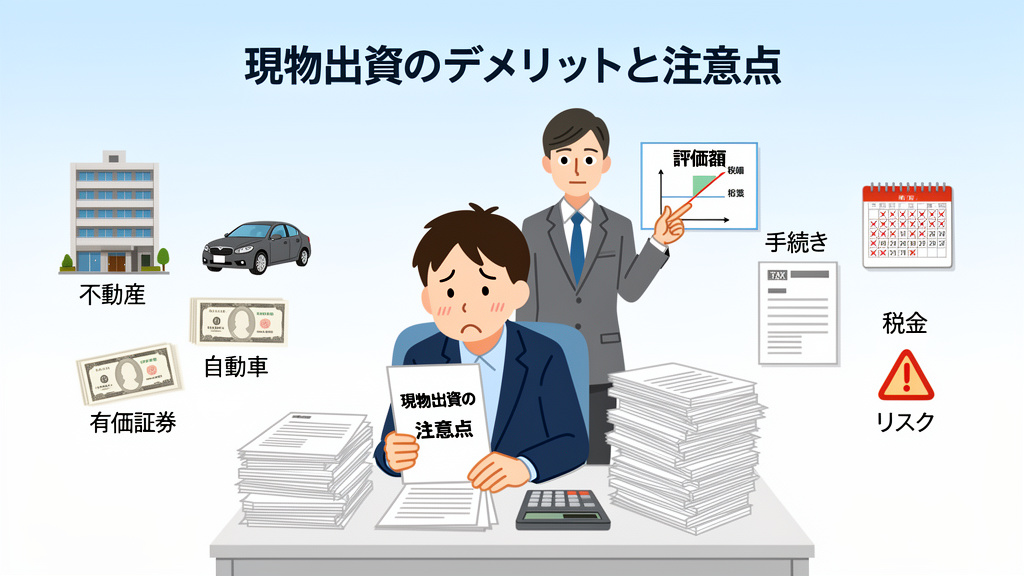

資本金を現物出資にするデメリットと注意点

手元の現金を減らさずに資本金を充実させることができる現物出資ですが、現金出資と比較して導入のハードルとなるデメリットや、事前に把握しておくべき注意点が存在します。

安易に行うと思わぬ税負担が生じたり、法的な責任を負ったりするリスクがあるため、慎重な検討が必要です。

所有権移転などの手続きが複雑になる

現金による出資であれば、発起人の銀行口座から会社の口座へ資金を振り込むだけで手続きの大半が完了します。

しかし、現物出資の場合は、出資する資産の所有権を個人から会社へ移転するための手続きが必要となります。

例えば、パソコンや備品などの動産であれば、現物を会社に引き渡すことで完了する場合が多いですが、登録制度のある資産については名義変更の手続きが必須です。

具体的には以下のような手続きが発生します。

- 不動産(土地・建物):法務局での所有権移転登記が必要です。登録免許税の納付や、司法書士への依頼報酬などのコストも発生します。

- 自動車:運輸支局(陸運局)などで名義変更の登録手続きが必要です。車庫証明の取得や自動車税の取り扱いなども確認しなければなりません。

- 有価証券:上場株式であれば証券会社を通じた口座振替、非上場株式であれば会社への譲渡承認請求や株主名簿の書き換えなどが必要です。

これらの手続きには時間と費用がかかるため、会社設立や増資のスケジュールに余裕を持たせておく必要があります。

譲渡所得税などの税金が発生する可能性がある

現物出資において最も注意すべき点は税金です。

現物出資は形式上「出資」ですが、税務上は個人が会社に対して資産を時価で売却(譲渡)したとみなされます。

そのため、単に資産を移動させただけのつもりでも、予期せぬ税金が発生するケースがあります。

個人側にかかる税金(譲渡所得税)

出資する資産の「時価(現物出資としての評価額)」が、その資産を当初購入した時の「取得費(減価償却後の簿価)」を上回っている場合、その差益に対して譲渡所得税が課税されます。

例えば、過去に500万円で購入した土地が値上がりし、1,000万円の評価額で現物出資を行った場合、差額の500万円が利益とみなされ、個人の所得税・住民税の対象となります。

現金が入ってくるわけではないのに税金だけ支払う必要があるため、資金繰りに注意が必要です。

法人側にかかる税金と消費税の取り扱い

資産を受け入れる会社側にも、資産の種類に応じて税金がかかります。

また、現物出資を行う個人が消費税の課税事業者である場合、建物や車両などの課税資産の出資は消費税の課税売上として扱われます。

現物出資に伴い発生する可能性のある主な税金は以下の通りです。

| 納税義務者 | 税金の種類 | 発生する主なケース |

|---|---|---|

| 出資する個人 | 譲渡所得税(所得税・住民税) | 資産の評価額(時価)が取得費(簿価)を上回る場合(含み益がある場合)。 |

| 消費税 | 出資者が課税事業者であり、建物や車両などの課税資産を出資する場合。 | |

| 受け入れる法人 | 不動産取得税 | 土地や建物の現物出資を受けた場合。 |

| 登録免許税 | 不動産の所有権移転登記を行う場合。 | |

| 自動車取得税(環境性能割) | 自動車の現物出資を受けた場合(車種や燃費性能による)。 |

資産価値の評価が適正でないと責任を問われる

現物出資では、出資する資産にいくらの価値があるか(評価額)を定款に記載します。

この評価額が適正な時価よりも著しく高かった場合、会社の財産基盤が危うくなるため、会社法によって厳しい責任が定められています。

不足額填補責任のリスク

もし、定款に定めた現物出資財産の価額に比べて、実際の価額が著しく不足していた場合、発起人や設立時取締役は、その不足額を連帯して会社に支払う義務(不足額填補責任)を負います。

例えば、実際には100万円の価値しかない車両を「300万円」と過大評価して出資し、資本金として計上した場合、差額の200万円を発起人らが現金で会社に補填しなければなりません。

この責任は、過失がなかったことを証明できた場合を除き(発起人の場合は無過失でも責任を負うケースがあります)、免れることができません。

「500万円以下の現物出資なら検査役の調査が不要」という特例を利用する場合でも、この不足額填補責任自体が免除されるわけではありません。

そのため、恣意的な高値をつけるのではなく、市場価格や減価償却後の簿価を参考に、客観的かつ適正な評価額を設定することが極めて重要です。

現物出資の手続きと検査役の調査について

現物出資を行う際には、現金の払い込みによる通常の出資とは異なり、会社法に基づいた厳格な手続きが求められます。

特に、出資される資産の価値が適正に評価されているかを担保するために、原則として裁判所が選任した検査役による調査が必要です。

しかし、すべてのケースで検査役の調査が必要なわけではなく、一定の条件を満たすことで調査を省略できる特例も存在します。

ここでは、現物出資を実現するために必要な定款への記載や、検査役の調査に関する詳細、そして手続きをスムーズに進めるための例外規定について解説します。

定款への記載事項と作成方法

会社設立時に現物出資を行う場合、その内容は定款における「変態設立事項」として扱われます。

これは会社の財産基盤に関わる重要な事項であるため、定款に必ず記載しなければ効力を生じない相対的記載事項とされています。

具体的には、以下の4つの項目を定款に正確に記載する必要があります。

これらの記載が欠けていたり不正確であったりすると、現物出資そのものが無効となる可能性があるため注意が必要です。

| 記載項目 | 具体的な内容と注意点 |

|---|---|

| 出資者の氏名または名称 | 現物出資を行う発起人の氏名(法人の場合は名称)を特定します。 |

| 出資財産の内容 | パソコンの型番、自動車の車台番号、不動産の地番など、資産を特定できる情報を詳細に記載します。 |

| 財産の価額 | その資産にいくらの価値があるか(評価額)を記載します。市場価格とかけ離れた高額な評価は認められません。 |

| 割り当てる株式数 | その対価として会社が発行し、出資者に割り当てる株式の数を記載します。 |

なお、会社設立後の増資(募集株式の発行)において現物出資を行う場合は、定款への記載ではなく、株主総会や取締役会の決議によってこれらの事項を決定します。

いずれの場合も、資産の内容と評価額を明確に特定することが手続きの第一歩となります。

裁判所選任の検査役による調査とは

現物出資において最も懸念されるのは、資産価値を不当に高く見積もることで、会社の実質的な資本が空洞化することです。

これを防ぐため、会社法では原則として裁判所に対して検査役の選任を申し立て、その調査を受けることを義務付けています。

検査役は、定款や増資の決議に記載された資産の価額が適正かどうかを中立的な立場で調査します。

この手続きには厳格さが求められる一方で、実務上は以下のようなデメリットも伴います。

- 費用の負担:検査役への報酬として、数十万円から場合によっては百万円単位の予納金が必要となります。

- 期間の長期化:選任の申立てから調査完了まで、数週間から数ヶ月の期間を要するため、会社設立や増資のスケジュールが遅れる原因となります。

- 評価の修正:調査の結果、資産価値が不当に高いと判断された場合、価額の変更や現物出資の取りやめを余儀なくされることがあります。

このように、検査役の調査はコストと時間の面で大きなハードルとなるため、実務では次に解説する「調査が不要になる特例」を活用するケースが一般的です。

調査が不要になる500万円以下の特例

中小企業の会社設立や小規模な増資において、現物出資が利用されやすい最大の理由は、一定の条件を満たせば検査役の調査を省略できる特例があるからです。

その中で最も代表的なものが、現物出資財産の総額が500万円を超えない場合の特例です。

会社法第33条第10項および第207条第9項に基づき、現物出資する資産の評価額の合計が500万円以下であれば、裁判所による検査役の調査は不要となります。

これにより、複雑な手続きや高額な費用をかけずに、パソコンや車両、少額の機材などを資本金に組み入れることが可能です。

この特例は「資産ごとの額」ではなく「総額」で判断される点に注意してください。

例えば、200万円の自動車と400万円の機械を同時に現物出資する場合、合計600万円となり、この特例は適用されません。

弁護士や税理士による証明の活用

現物出資財産の総額が500万円を超える場合であっても、必ずしも検査役の調査を受けなければならないわけではありません。

適切な資格を持つ専門家による証明を受けることで、検査役の調査を代替することが可能です。

具体的には、弁護士、弁護士法人、公認会計士、監査法人、税理士、税理士法人のいずれかによる証明を取得し、その評価額が適正であると認められれば、裁判所の手続きを省略できます。

ただし、現物出資する資産が不動産である場合には、上記の専門家に加えて不動産鑑定士による鑑定評価も必須となります。

| 調査省略の要件 | 対象となる資産の例 | 必要な手続き |

|---|---|---|

| 総額500万円以下 | 車両、PC、備品など | 特になし(自己評価で可) |

| 市場価格のある有価証券 | 上場株式など | 定款記載額が市場価格を超えないこと |

| 専門家の証明あり | 500万円超の資産全般 | 弁護士・税理士等の証明書を取得 |

| 不動産を含む場合 | 土地、建物 | 弁護士等の証明 + 不動産鑑定士の鑑定 |

専門家に証明を依頼する場合も費用は発生しますが、裁判所の検査役を選任するプロセスと比較すると、期間を大幅に短縮でき、手続きの予測可能性が高まるというメリットがあります。

そのため、高額な資産を出資する際には、この専門家証明のルートを選択するのが一般的です。

現物出資を行う具体的な流れ

現物出資によって資本金を増やす手続きは、現金の払い込みのみで行う通常の増資に比べて工程が複雑であり、法的な要件も厳格に定められています。

手続きに不備があると、登記が受理されなかったり、後から無効となったりするリスクがあるため、正しいフローを理解して進めることが重要です。

ここでは、会社設立時および設立後の増資において共通する、現物出資の基本的な実行プロセスを解説します。

発起人による出資の決定

現物出資を行うための最初のステップは、出資者(発起人または募集株式の引受人)による意思決定と、それを法的に有効な形で記録することです。

定款または株主総会議事録への記載

会社設立時の場合は、発起人全員の同意により定款を作成しますが、現物出資を行う場合は「現物出資をする者の氏名」「出資する財産の内容」「その価額」「割り当てる株式数」を定款に記載しなければなりません。

これは変態設立事項と呼ばれ、定款への記載がなければ法的効力を持ちません。

一方で、会社設立後の増資(募集株式の発行)として現物出資を行う場合は、株主総会の特別決議(または取締役会決議)によって募集事項を決定します。

この際、現物出資財産の内容や価額を議事録に正確に記録する必要があります。

調査報告書の作成準備

現物出資の価額が適正であるかを証明するため、原則として裁判所が選任した検査役の調査が必要ですが、実務上は「総額500万円以下」や「市場価格のある有価証券」などの特例を利用して検査役の調査を省略するケースが大半です。

この場合、取締役(監査役設置会社であれば監査役も含む)による調査報告書の作成が必要となります。

出資の決定段階で、誰が調査を行い、どのように適正価格を証明するかを計画しておかなければなりません。

財産引継書の作成と資産の引き渡し

出資の決定がなされた後、定められた期日までに実際の資産を会社へ引き渡す手続きを行います。

現金出資であれば口座への振り込みで完了しますが、現物出資の場合は資産の種類に応じた引き渡しと、それを証明する書類の作成が不可欠です。

資産の給付と権利の移転

出資者は、出資の履行期日(または期間内)に、現物出資財産を会社に引き渡す必要があります。

これを「給付」と呼びます。

不動産であれば所有権移転登記に必要な書類の引き渡し、動産であれば現物の引き渡しを行います。

特に不動産や自動車のように登録制度がある資産の場合、会社への所有権移転登記手続き自体は資本金の変更登記後に行うのが一般的ですが、会社がその資産を実質的に支配・管理できる状態にする引き渡し行為は、増資の効力発生日までに完了していなければなりません。

財産引継書の作成

資産の引き渡しが完了したことを書面で証明するために、「財産引継書」を作成します。

この書類は法務局への登記申請時に添付書類として求められることは少ないですが、会社と出資者間でのトラブルを防ぎ、税務調査等で資産の取得経緯を証明するために極めて重要な書類です。

| 項目 | 記載内容のポイント |

|---|---|

| 引渡日 | 出資の履行期日または期間内の日付であること |

| 引渡場所 | 資産が現実に引き渡された場所(不動産の所在地や本社など) |

| 財産の詳細 | 不動産なら地番・家屋番号、動産なら型番・製造番号など特定できる情報 |

| 当事者の署名 | 出資者(譲渡人)と会社代表者(譲受人)の署名・捺印 |

登記申請書の作成と法務局への提出

資産の引き渡しが完了したら、管轄の法務局へ登記申請を行います。

会社設立の場合は設立登記、増資の場合は変更登記を申請します。

この登記が完了して初めて、法的に資本金の額が増加したことが認められます。

必要となる主な添付書類

現物出資による変更登記申請には、通常の増資書類に加えて、現物出資特有の書類が必要です。

不備があると補正を求められ、手続きが遅延するため注意が必要です。

- 変更登記申請書:増加する資本金の額や登録免許税額を記載します。

- 株主総会議事録(または取締役会議事録):現物出資に関する決議内容を証明します。

- 株主リスト:決議に関与した株主の構成を示します。

- 資本金の額の計上に関する証明書:会社計算規則に従い、資本金が正しく計算されていることを証明します。

- 調査報告書:取締役等が現物出資財産の価額が相当であると調査した結果を記載します。

- 財産の価額を証する書面:500万円以下の特例を使う場合などは不要なケースもありますが、市場価格のある有価証券等の場合は相場を証する書面が必要です。

登録免許税の納付と申請期限

登記申請時には登録免許税の納付が必要です。

資本金の増加に伴う登録免許税は、増加する資本金の額の1000分の7(これによる額が3万円未満の場合は3万円)となります。

また、登記申請は効力発生日から2週間以内に行わなければなりません。

現物出資は資産の評価や引き渡しに時間がかかることがあるため、スケジュールに余裕を持って書類作成と法務局への提出準備を進めることが成功の鍵となります。

手続きが複雑で不安な場合は、司法書士などの専門家へ依頼することを推奨します。

まとめ

資本金の現物出資は、手元の現金を減らさずに会社の信用力を高められる有効な手段です。

パソコンや自動車、不動産など幅広い資産を活用できますが、譲渡所得税の発生や所有権移転の手続きには十分な注意が必要です。

特に資産価値の評価は慎重に行う必要があり、適正でない場合は不足額填補責任を負うリスクもあります。

出資総額が500万円以下であれば検査役の調査が不要になる特例を活用することで、手続きの負担を大幅に軽減可能です。

スムーズかつ安全に増資を行うためにも、税理士や司法書士などの専門家に相談しながら進めることをおすすめします。